2023.01.15

資産活用通信2023年1月号「社長!会社への貸付金を放置していませんか?」

個人事業主の確定申告はココに注意

(1) 補助金や協力金などは収入に計上

政府や自治体から受け取った、一定の補助金や協力金などは収入として計上します。

◎収入に計上する補助金など

・緊急事態措置・まん延防止等重点措置に伴う月次支援金

・小規模事業者持続化補助金

・事業復活支援金

・事業再構築補助金

・雇用調整助成金

・IT導入補助金

・ものづくり補助金

・感染拡大防止協力金

・全国旅行支援(県民割なども同様)・イベント割などに伴う給付金 など

(2) 災害による損失は雑損控除を利用

台風や地震などの災害により生活に必要な資産(自宅や家財道具など)に被害を受けた場合、雑損控除を利用できる可能性があります。利用の際は、損失額や災害に関連した支出額を確認するため、一定の書類が必要となります。

◎必要な書類の例

・被害を受けた資産の価額がわかるもの(売買契約書や領収書など)

・災害関連の支出額がわかるもの

・被害を受けた資産について支払われた保険金などの金額がわかるもの

・り災証明書

(3) 家事関連費は業務上必要な部分が経費

経費に計上できる費用は、収入を得るために直接または間接的に業務上要した範囲です。自分や家族の生活費、飲食費、医療費などの家事費は計上できません。

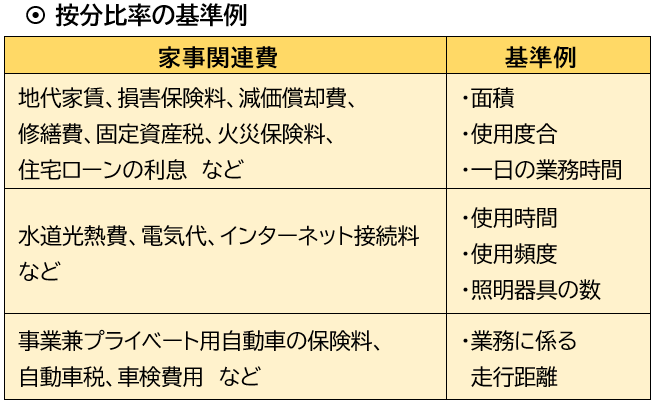

ただし、店舗兼自宅の家賃や、事業兼プライベート用の自動車関連費用などは、業務に必要な部分を按分して経費に計上することが可能です。この、事業とプライべート両方で使われている費用を家事関連費といいます。

家事関連費の按分比率は、業務上必要である割合が明らかに区分できるよう、事業者自身が設定します。

(4)ふるさと納税・医療費も控除を利用

ふるさと納税を行った場合は、寄附金控除を適用できます。適用するためには、寄附した団体などから交付された「寄附金の受領証」などが必要となります。

また、自分または生計を一にする家族が支払った医療費について、一定額を超えるときは医療費控除を適用できます。申告の際は、医療費の領収書などから作成した「医療費控除の明細書」の添付が必要となります。

出典:TKC事務所通信