2023.02.15

資産活用通信2023年2月号「こんな収入や支出は確定申告が必要です! No.2」

給与所得者も確定申告が必要なケース

従業員や役員などの給与所得者は、給与収入2,000万円以下で年末調整を受けていれば確定申告は原則不要です。ただし、以下の場合、申告が必要となる可能性があります。

(1) 給与・退職金以外の収入がある

給与・退職金以外の収入について、必要経費などを差し引いた後の所得金額合計が20万円を超える場合、確定申告が必要です。

◎ 給与・退職金以外の収入の例

・ 副業収入

・ 土地や建物の売却による収入

・ 競馬や競輪による収入

・ 保険の一時金や満期返戻金

そのほか、同族会社の役員に就任している場合、会社への貸付金の利子や、貸付不動産に係る賃貸料を受け取っていると、確定申告が必要です。

(2) 確定申告により所得控除を適用する

医療費や災害損失がある場合、ふるさと納税でワンストップ特例を利用していない場合などは、所得控除を適用するために、確定申告が必要となります。

副業収入について令和4年分からの主な改正点

副業などの業務に係る雑所得について、令和4年分からの改正点に注意が必要です。

(1) 改正の対象となる収入は?

フリマアプリやネットオークションでの資産の売却、食品デリバリーなどで得た小規模の業務による収入は副業収入に該当します。そして、このうち経費を差し引いた額は、「業務に係る雑所得」として確定申告が必要です(給与所得者の場合、差し引いた額が20万円以内であれば申告不要です)。

業務に係る雑所得 = 副業収入 - 経費

(2) 取引書類の保存義務化

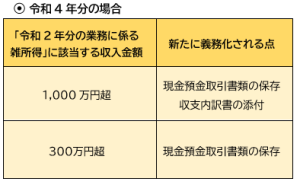

令和4年分から、副業などの業務に係る雑所得については、前々年の収入を基準に、取引書類の保存や収支内訳書の添付などが新たに義務付けられました。

出典:TKC 事務所通信