一生に一度あるかどうかという相続の問題。特殊で専門性の高い手続きが必要となるため、ご自身で手続きを行おうとすると様々な問題に当たることがよくあります。

ここでは相続税の基本的なお話から、手続きにあたってどんな準備が必要なのか、それにあたってどんなやり取りが必要になるのか、プロに依頼した場合は何が違うのかをご説明させていただきます。

01.そもそも相続税とは?

相続税とは、亡くなった人から相続などによって財産を受け継いだ際に、その受け継いだ財産に課される税金のことです。

一定の金額(基礎控除額)を超える財産を取得した場合、その財産を取得した人は相続税の申告をする必要があります。

「お亡くなりになった方=被相続人」、「財産を承継した人=相続人」と呼びますので覚えておきましょう。

02. どんな人が対象になるの?実は対象者は多い?

相続はどの家庭にも起こることですが、今までは多くの人にとって「自分とは関係ない、富裕層向けの税」でした。

しかし、2015年に法律が改正され、基礎控除額が引き下げられたことにより、これまで相続税に縁のなかった人も相続税の対象となるケースが増えました。

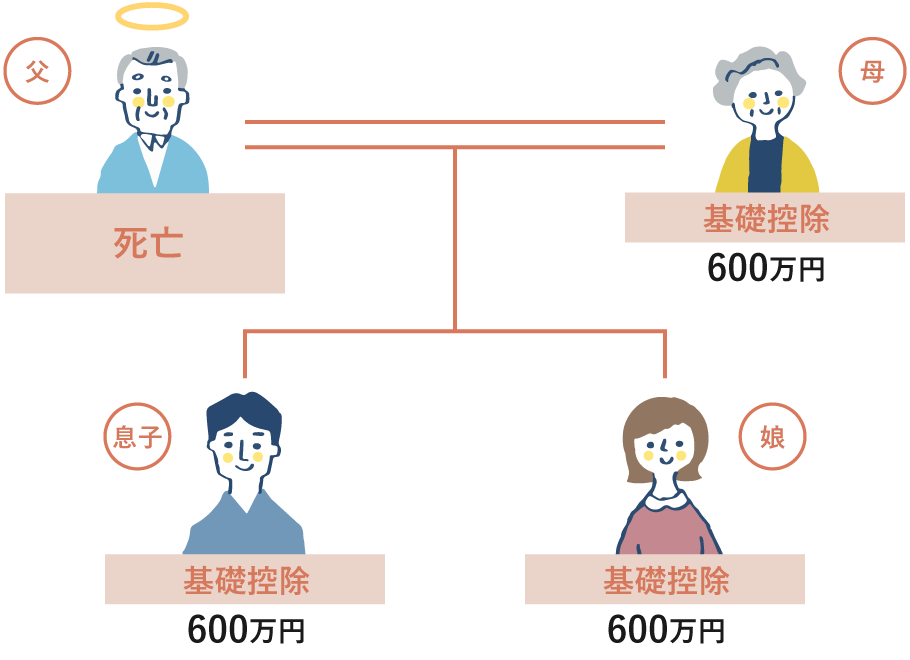

基礎控除額は、下記の方法で計算します。

相続税の基礎控除額

受け継いだ財産の合計額が相続税の基礎控除額を超えている場合、超えた分に対して相続税が課税されます。

相続税の対象となる財産は以下の通りです。

- ①現金・預貯金・有価証券・土地・家屋など 相続や遺贈により取得した財産

- ②死亡退職金、被相続人が保険料を負担していた生命保険契約の死亡保険金など、

相続や遺贈によって取得したものとみなされる財産 - ③被相続人から死亡前 3 年以内に贈与により取得した財産

- ④相続時精算課税の適用を受ける贈与財産

例)4人家族の場合の基礎控除額

03. 相続税申告にあたって準備が必要なものとは?

相続税申告では、用意するべきものがたくさんあります。ここではその一例をご紹介いたします。

- 1. 亡くなった方と相続人の関係がわかる資料

- 亡くなった方の出生から死亡までの戸籍謄本、除籍謄本(改製原戸籍、戸籍謄本、除籍謄本)、

住民票の除票、相続人全員の戸籍謄本、住民票、印鑑登録証明書 など - 2. 遺産の分け方に関する資料

- 遺言書、遺産分割協議書

- 3. 遺産の内容がわかる資料

- 預貯金の残高証明書、通帳コピー、株式の残高証明書、生命保険の証書・支払通知書、

不動産の登記簿謄本(全部事項証明書)、地積測量図、公図 など - 4. 葬儀にかかった費用

- 葬儀費用の明細書、領収書、お布施等の支出を記録したメモ等

※相続税の計算では遺産総額から葬儀費用を差し引くことができます。 - 5. 相続税の納税資金

04. 相続税申告の期限はあるの?

相続税申告は、被相続人の方が亡くなってから10か月以内に、税務署に申告書を提出し、相続税の納付をする必要があります。

10か月もあると余裕があるような気がしてきますが、役所に届出をしたり、葬儀や法要などを行ったりしていると、

あっという間に時間が過ぎてしまいます。

また、遺産の分割について相続人の方同士の話し合いがまとまらず、時間がかかるというケースもあります。

長いようで、実は短いのです。

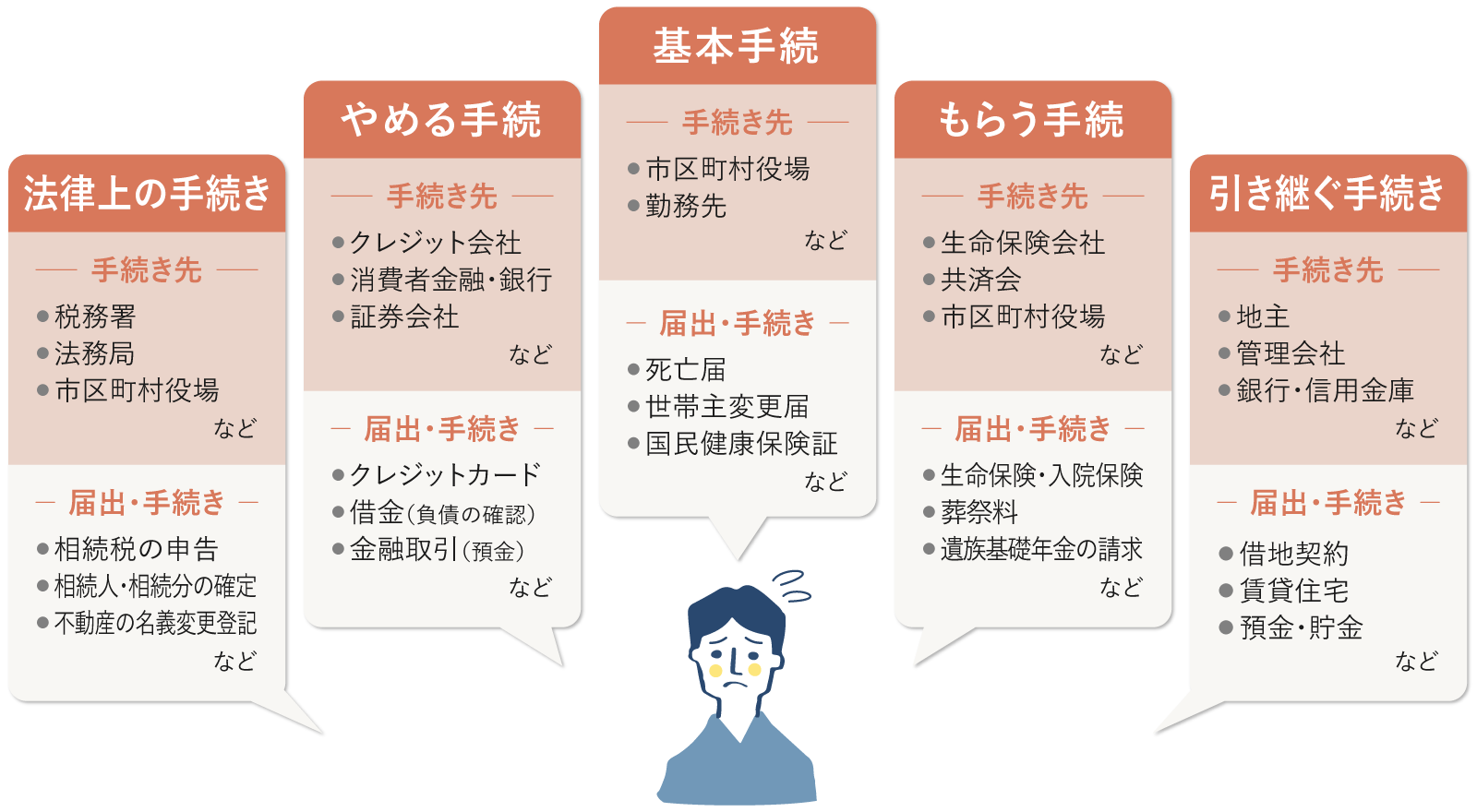

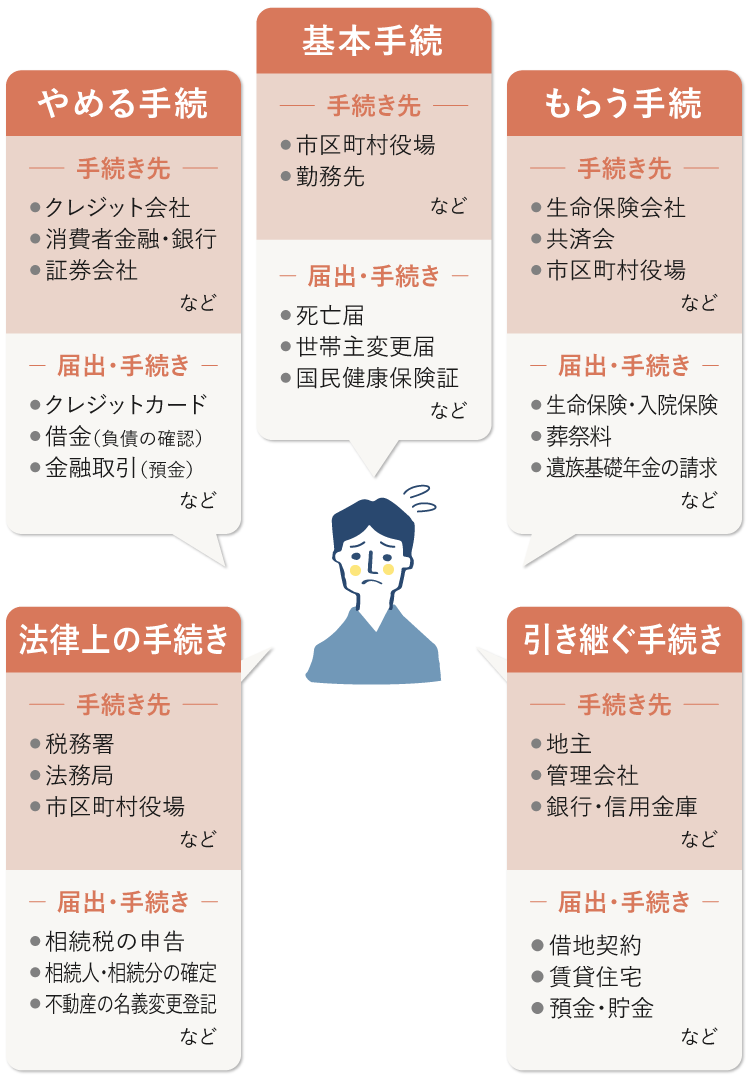

05. 全ての手続きを自分でやるのは複雑で大変!

様々な手続きと

必要な書類などの準備

ノウハウがないことによる

相続税額の過払いの可能性

結論だけいうと、自分で相続税の申告を行うことは可能です。

所定の書類(相続税申告書)を作成して、必要な書類を添付して税務署に提出すればよいのです。

税理士に依頼すると、当然報酬が発生します。税理士への報酬は相続財産の額で決まることが多いので、相続財産が多ければ報酬も高くなることがあります。

自分で申告すれば、その分の支出を抑えることができます。

しかし、相続税の申告には非常に多くの手間と、何よりも「ノウハウ」が必要です。

前述した資料を全て集めるだけでも、自分に必要な書類は何か、どこに行けば取得できるのかを調べて集めていくのは、

非常に時間と手間がかかります。

さらに、複雑な法律や通達をはじめとして、かなりの知識が必要になってきます。

税務署で相談することもできますが、申告書を全て作ってくれたり、節税対策のアドバイスを受けることは難しいでしょう。

ぜひ、相続税申告に「精通した」税理士にご相談いただくことをお勧めいたします。

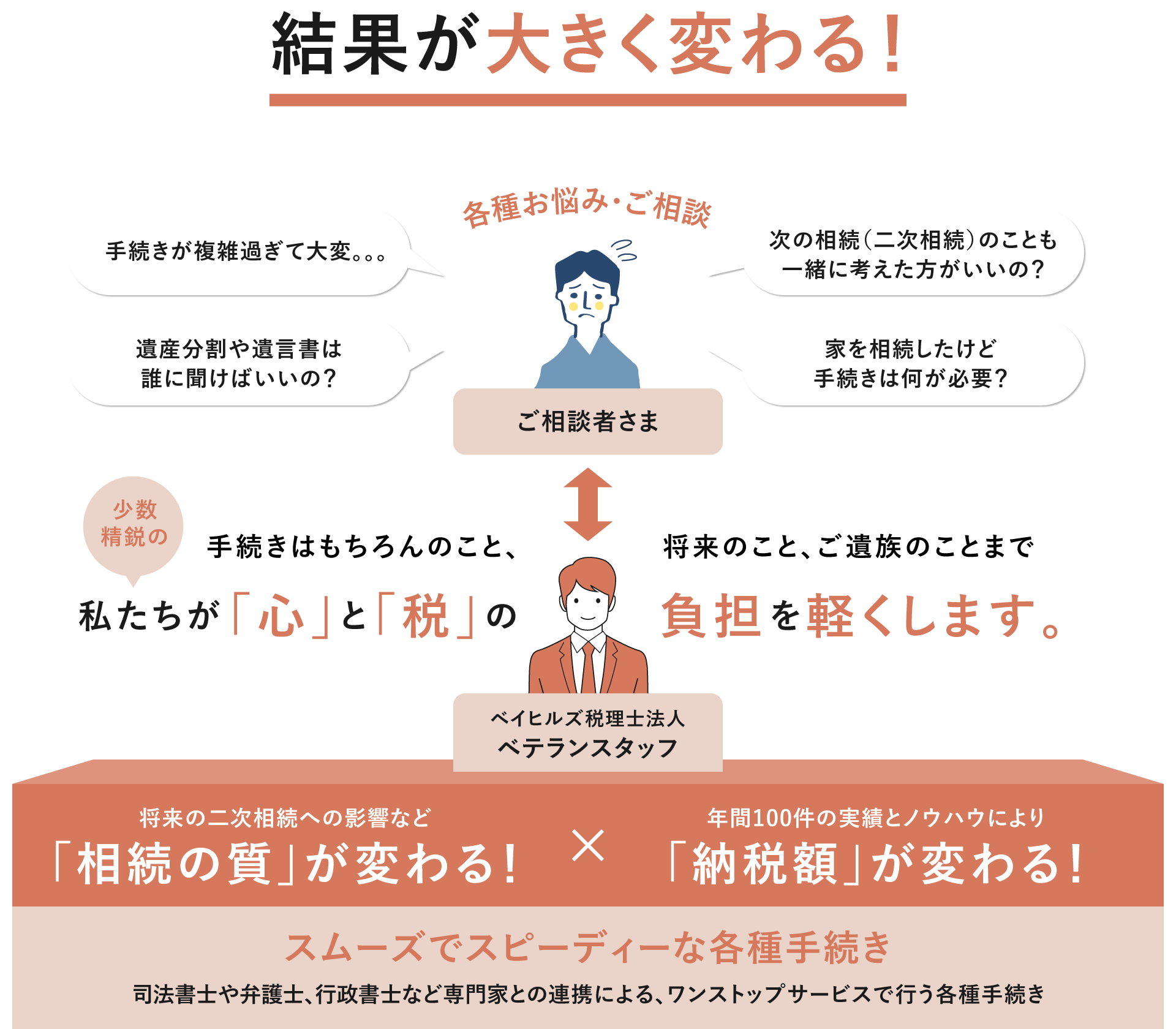

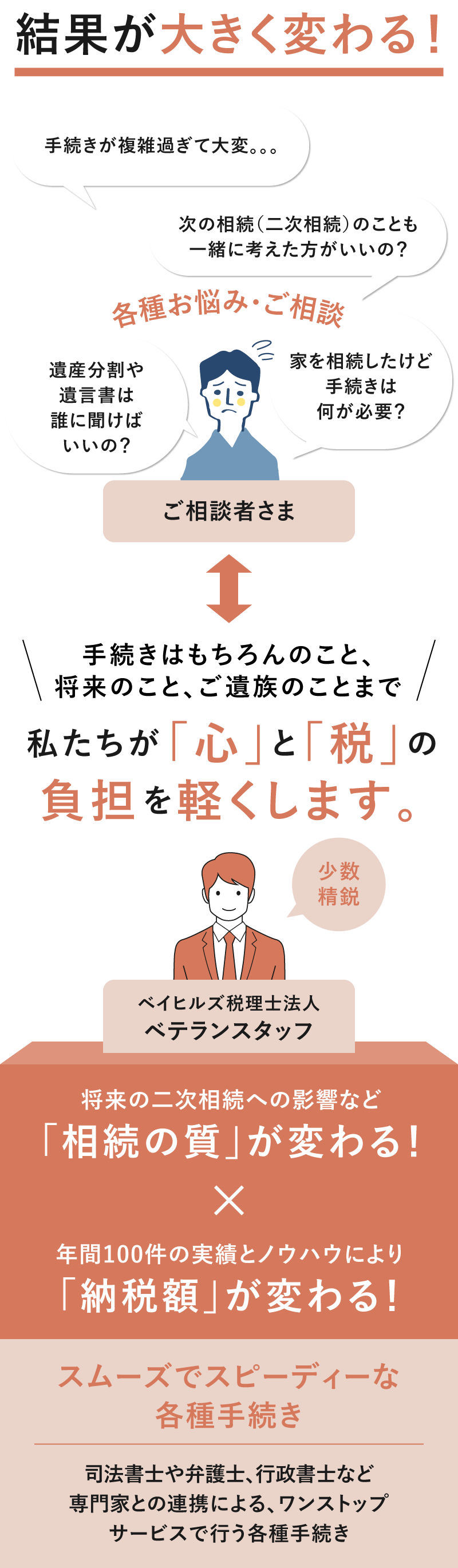

06. ベイヒルズ税理士法人に頼むと、どう変わる?

年間100件の相続税申告を行う相続税専門のスタッフが、

経験とノウハウを生かして相続関連のあらゆる業務に対応します。

相続税申告は10人いれば、10通りのやり方が存在します。

相続税申告においては熟練した税理士に申告を行うのがベストといえます。

その熟練度を決めるのが相続税申告数になりますが、通常の税理士事務所は1年間に平均で0.6件の申告数といわれております。

弊社の申告数は年間100件。その差で、最良の申告ができるかどうかが決まってきます。

ベイヒルズ税理士法人は「相続税が専門」の税理士事務所ではありません。

「相続税も専門」にしている税理士事務所です。

お客さまの様々なニーズにお応えするため、相続税はもちろんのこと、会社の法人税や個人の所得税確定申告、経営支援等、様々な分野でお客さまをご支援する、

病院で言えば「総合病院」です。

そのなかの「相続専門のチーム」で、相続税やその他資産税に関するご相談を年間500件程、相続税申告を年間100件程お受けしています。

相続税申告の業務には、現場を知るものにしかわからないことがたくさんあります。

経験とノウハウの有無は、相続税額に直結する重要な要素です。

ベイヒルズ税理士法人では相続専門の熟練スタッフが対応にあたることで、

お客さまにとって最善の結果に結びつく申告の実現に努めています。

また、司法書士や弁護士、行政書士などの専門家とも連携し、相続税申告だけでなく、相続対策や遺産分割、

納税資金、ご遺族の今後など、相続のあらゆる面にわたって、お客さまの立場に立ってサポートいたします。

07.相続税の速算表

(平成27年1月1日以後に相続が発生した場合)

相続税額の算出方法は、各人が相続などで実際に取得した財産に直接税率を乗じるというものではありません。

正味の遺産額から基礎控除額を差し引いた残りの額を民法に定める相続分により按分した額に税率を乗じます。

この場合、民法に定める相続分は基礎控除額を計算するときに用いる法定相続人の数に応じた相続分(法定相続分)により計算します。

実際の計算に当たっては、法定相続分により按分した法定相続分に応ずる取得金額を下表に当てはめて計算し、

算出された金額が相続税の総額の基となる税額となります。

この速算表で計算した法定相続人ごとの税額を合計したものが相続税の総額になります。

なお、平成26年12月31日以前に相続が開始した場合の相続税の税率は下記と異なります。

【出典】国税庁HP 相続税の税率(https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm)

| 各法定相続人の 取得金額 |

税率 | 控除額 |

|---|---|---|

| 〜1千万円以下 | 10% | 0円 |

| 1千万円 〜 3千万円以下 |

15% | 50万円 |

| 3千万円 〜 5千万円以下 |

20% | 200万円 |

| 5千万円 〜 1億円以下 |

30% | 700万円 |

| 1億円 〜 2億円以下 |

40% | 1,700万円 |

| 2億円 〜 3億円以下 |

45% | 2,700万円 |

| 3億円 〜 6億円以下 |

50% | 4,700万円 |

| 6億円 〜 | 55% | 7,200万円 |