2023.11.24

結婚・子育て資金の贈与

はじめに

日本の総人口は2008年に約1億2,800万人となりピークに達しましたが、2011年以降は減少し続けています。

将来の経済的不安が若年層に結婚・出産を躊躇させる大きな要因の一つとなっていることを踏まえ、両親や祖父母の資産を早期に移転することを通じて、子や孫の結婚・出産・子育てを支援するため、平成 27 年4月から、両親や祖父母等から子・孫等に結婚・子育て資金を一括して贈与する場合に、子・孫等毎に 一定額を非課税とする措置が創設されました。

今回はこの「結婚・子育て資金の一括贈与の非課税」について改めて紹介していきたいと思います。

概要

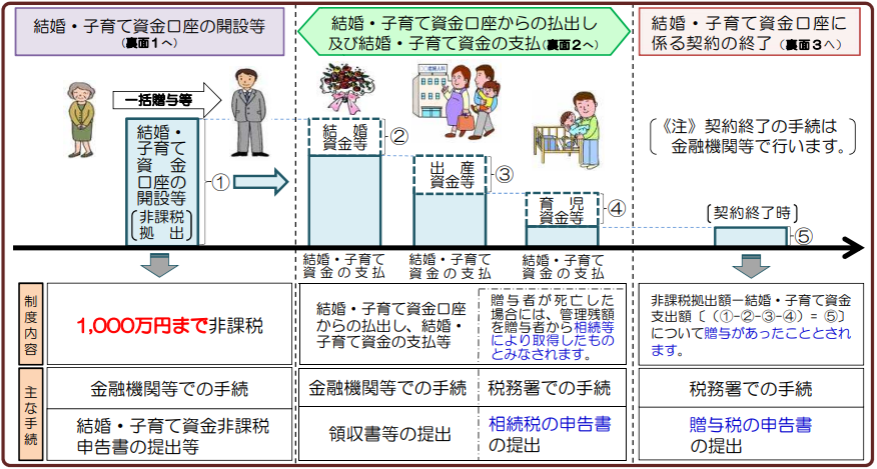

平成27年4月1日から令和7年3月31日までの間に、18歳以上50歳未満の方が、結婚・子育て資金に充てるため、金融機関等との一定の契約に基づき、受贈者の直系尊属である父母や祖父母などから①信託受益権を取得した場合、②書面による贈与により取得した金銭を銀行等に預入をした場合または③書面による贈与により取得した金銭等で証券会社等で有価証券を購入した場合には、その信託受益権または金銭等の価額のうち1,000万円までの金額に相当する部分の価額については、取扱金融機関の営業所等を経由して結婚・子育て資金非課税申告書の提出等をすることにより贈与税が非課税となります。

※ 国税庁「父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」より

結婚資金、子育て資金とは

⑴ 結婚に際して支払う次のような金銭(限度額300万円)をいいます。

① 受贈者の婚姻の日の1年前の日以後に支払われる婚姻に係る婚礼(結婚披露を含みま す。)のために要する費用で一定のもの

② 受贈者又はその配偶者の居住の用に供する家屋の賃貸借契約(受贈者が締結するもの に限ります。)であって、婚姻の日の1年前の日からその婚姻の日以後1年を経過する日までの期間に締結されるものに基づきその締結の日以後3年を経過する日までに支払わ れる家賃、敷金その他一定のもの

③ 受贈者が、受贈者及びその配偶者の居住の用に供するための家屋に転居(婚姻の日の 1年前の日からその婚姻の日以後1年を経過する日までの期間にする転居に限ります。) をするための一定の費用

⑵ 妊娠、出産及び育児に要する次のような金銭をいいます。

① 受贈者又はその配偶者の不妊治療のために要する費用又は妊娠中に要する費用で一定 のもの

② 受贈者又はその配偶者の出産の日以後1年を経過する日までに支払われるその出産に 係る分べん費その他の費用で一定のもの

③ 受贈者の小学校就学前の子の医療のために要する費用で一定のもの

④ 幼稚園、保育所等を設置する者に支払う受贈者の子に係る保育料その他の費用で一定のもの

贈与した人が死亡した場合、契約が終了した場合

契約期間中に贈与者が死亡した場合には、原則として、その死亡日における非課税拠出額(※1)から結婚・子育て資金支出額※2を控除した残額のうち、一定の計算をした金額(以下「管理残額」といいます。)を、その贈与者から相続等により取得したものとみなされます。 また、結婚・子育て資金管理契約が終了した場合には、非課税拠出額から結婚・子育て資金支出額を控除(相続等により取得したものとみなされた管理残額がある場合には、その管理残額も控除します。)した残額があるときは、その残額はその契約終了時に贈与があったこととされます。

※1「非課税拠出額」とは、結婚・子育て資金非課税申告書又は追加結婚・子育て資金非課税申告書にこの特例の適用を受けるものとして 記載された金額を合計した金額をいいます(1,000 万円が限度となります。)。

※2「結婚・子育て資金支出額」とは、取扱金融機関の営業所等において結婚・子育て資金の支払の事実が確認され、かつ、記録された金額を合計した金額をいいます

おわりに

結婚・子育て資金の贈与税の非課税制度は令和7年まで延長されましたが、改正により相続税・贈与税の課税が強化されております。ご利用の際は専門家に相談をし、良くご検討いただいた上で活用することをお勧めいたします。

ベイヒルズ税理士法人ではこのようなご支援もおこなっております。お気軽にご相談ください。