2022.04.27

相続税がかかる人、かからない人

はじめに

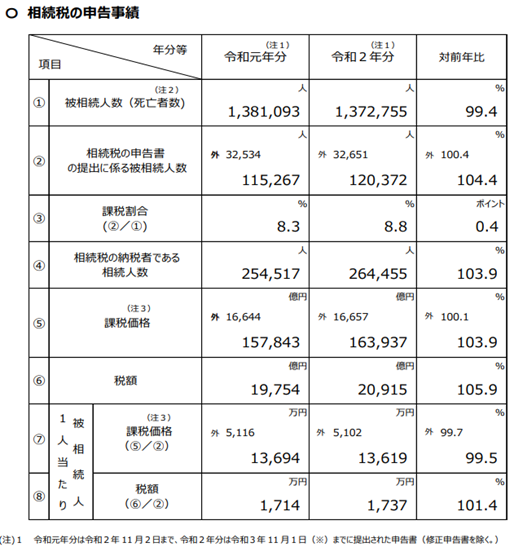

国税庁発表の「令和2年分 相続税の申告事績の概要」によりますと、令和2年にお亡くなりなった方(被相続人)1,372,755人のうち、令和3年11月1日までに提出された相続税の申告書人数(被相続人数)は120,372人とされています。お亡くなりになった方のうち8.8%の割合で相続税申告書が提出されているという結果であり、平成27年の基礎控除引き下げ以降、6年連続で8%を超える結果となったわけです。

さらに、東京国税局管内での割合に限ると13.8%の実績となっており、平成26年分の4.4%(東京国税局管内は7.5%)、平成25年分の4.3%(東京国税局管内は7.4%)と比較しても、近年、相続税がより身近な税目となってきたと言えるのではないでしょうか。

今回は、どのような場合に相続税がかかるのか。また、相続税がかかる場合でも、相続税がかからない財産、算出された相続税から控除されるものなどについてもお伝えいたします。

<令和2年分 相続税申告事績の概要(全国)> 国税庁ホームページより転載

相続税がかかる場合

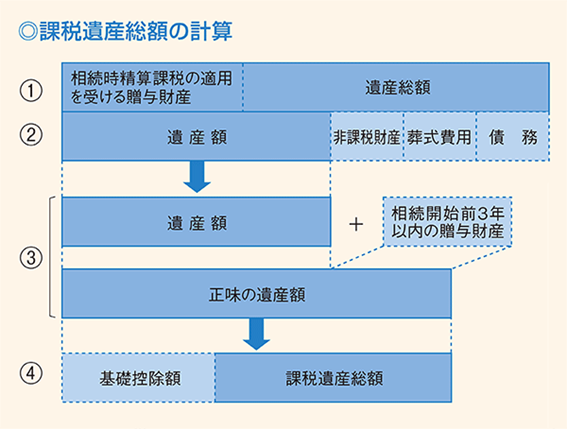

相続税は、相続や遺贈によって取得した財産の価額の合計額(債務・葬式費用などの金額を控除し、一定の贈与財産の価額を加算)が基礎控除額を超える場合に、その超える部分(課税遺産総額)に対して、課税されます。

<国税庁ホームページより転載>

基礎控除額は、3,000万円+(600万円×法定相続人の数)の算式で計算します。

例えば、法定相続人が3人であれば、3,000万円+(600万円×3人)=3,000万円+1,800万円=4,800万円が、基礎控除額となります。

相続税の総額は。各法定相続人(相続の放棄がないものとした場合の相続人)が、民法に定める法定相続分に従って取得したものとして各法定相続人の取得金額を計算します。

各法定相続人ごとの取得金額に税率を乗じて、相続税の総額の基となる税額を算出し、それを合計し相続税の総額を計算します。

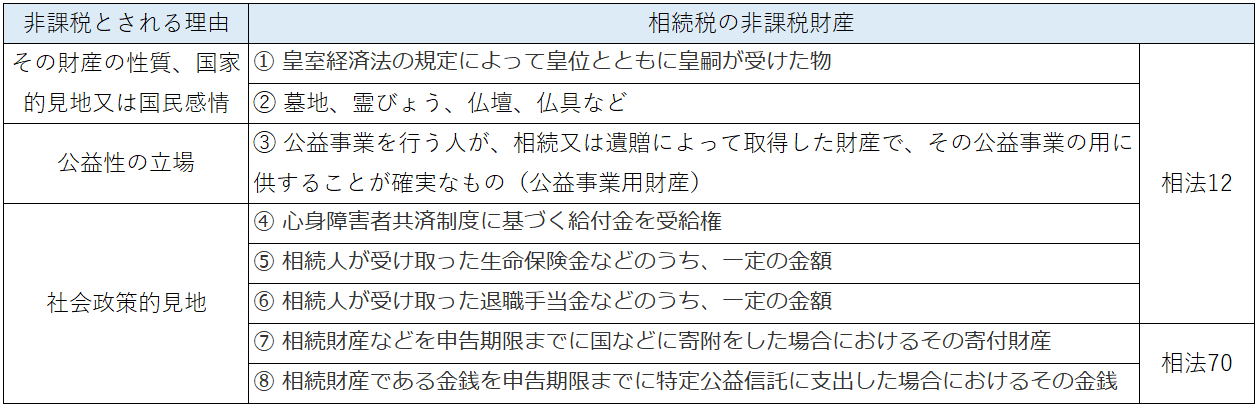

相続税がかからない財産

相続または遺贈によって取得した財産の中には、その性質、社会政策的な見地、国民感情等により、相続税の課税対象とする事が適当ではない場合があります。そこで、そのような財産は相続税の課税の対象としないこととなっております。

相続税がかからない財産は次表のとおりです。

<令和2年版 図解 相続税・贈与税 一般財団法人大蔵財務協会 から転載>

税額控除

算出した相続税の総額から、次のような税額控除があります。

〇配偶者の税額軽減(配偶者控除)

配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が1億6,000万円までか、配偶者の法定相続分相当額までであれば、配偶者に相続税はかかりません。

なお、配偶者控除を受けるためには、相続税の申告書の提出が必要です。

〇未成年者控除

相続人が18歳未満の方の場合は、18歳に達するまでの年数1年につき10万円が控除されます。

〇障害者控除

相続人が障害者の場合は、85歳に達するまでの年数1年につき10万円(特別障害者の場合は20万円)が控除されます

〇贈与税額控除(暦年課税・相続時精算課税)

正味の遺産額に加算された「相続開始前3年以内の贈与財産」、遺産総額に加算された「相続時精算課税の適用を受ける贈与財産」の価額に対する贈与税額が控除されます。

この他にもいくつかの税額控除があります。

また、一定の身分の場合には相続税の加算がなされます。

まとめ

身近な税目となりつつある相続税ですが、被相続人1人あたりの平均納税額は、令和2年分の国税庁発表で1,737万円、東京国税局管内で2,355万円となっており、決して少なくない負担となっています。

また、今回ご紹介した非課税や税額控除の一部を他にも、土地に関して一定の要件を満たした場合の評価減(小規模宅地の特例)などがありますが、この評価減も遺産分割協議が整っていることや一定の資料の添付が必要などの要件があります。

相続税の負担が予想される方は、

どれくらいの相続税がかかりそうか、

非課税や税額控除を受けるために必要な要件

などについて、早めに税理士等の専門家にご相談されることをお勧めします。

ベイヒルズ税理士法人では、既に相続が発生した際の相続税申告のほか、相続税シミュレーションや相続税対策などについてもご相談承っております。

どうぞお気軽にご相談ください。