2022.06.27

相続した土地の評価額が大幅に減額される!~小規模宅地等の特例~

相続した土地のうち、被相続人等が住んでいた家屋の敷地や事業用に使っていた宅地等のうち一定のものについては、その評価額が大幅に減額される『小規模宅地等の特例』の適用を受けられるケースがあります。

数ある相続税関連の非課税・特例措置の中でもインパクトが大きなものですが、その適用には各種の要件をクリアしなければならず、注意が必要です。

小規模宅地等の特例の概要

特例の対象となる宅地は数種類ありますが、そのうち被相続人が住んでいた宅地については最大330㎡まで80%が減額されます。

例えば、1㎡当り単価20万円・200㎡の居住用宅地の場合、本来の評価額4,000万円(=20万円×200㎡)から80%の3,200万円が減額され、課税される金額は800万円にまで圧縮されます。

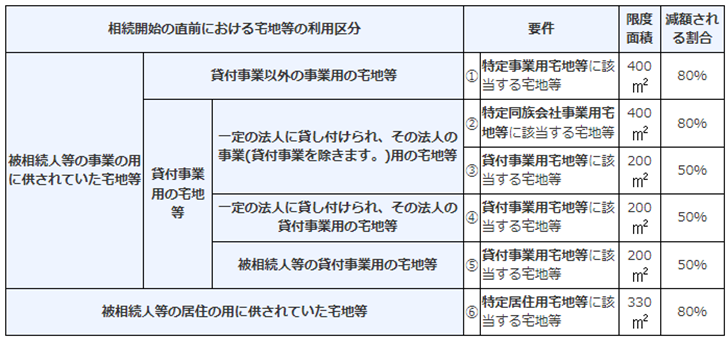

この居住用の宅地を含め、小規模宅地等の特例の対象地はおおまかに次の3種類に区分され、それぞれ限度面積・減額割合が異なります。

① 居住用の宅地等

② 事業用の宅地等

③ 貸付用の宅地等

宅地等の種類毎の限度面積・減額割合

特例の対象地については、次の表に掲げる区分に応じそれぞれ限度面積・減額割合が定められています。

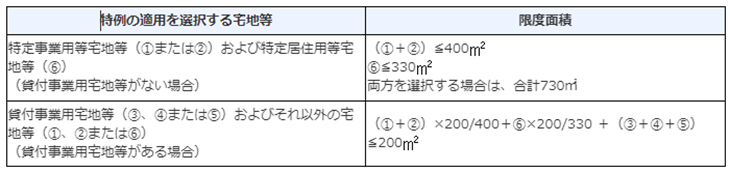

また、複数の区分の対象地を選択する場合、その組み合わせによって以下の通り限度面積を判定します。

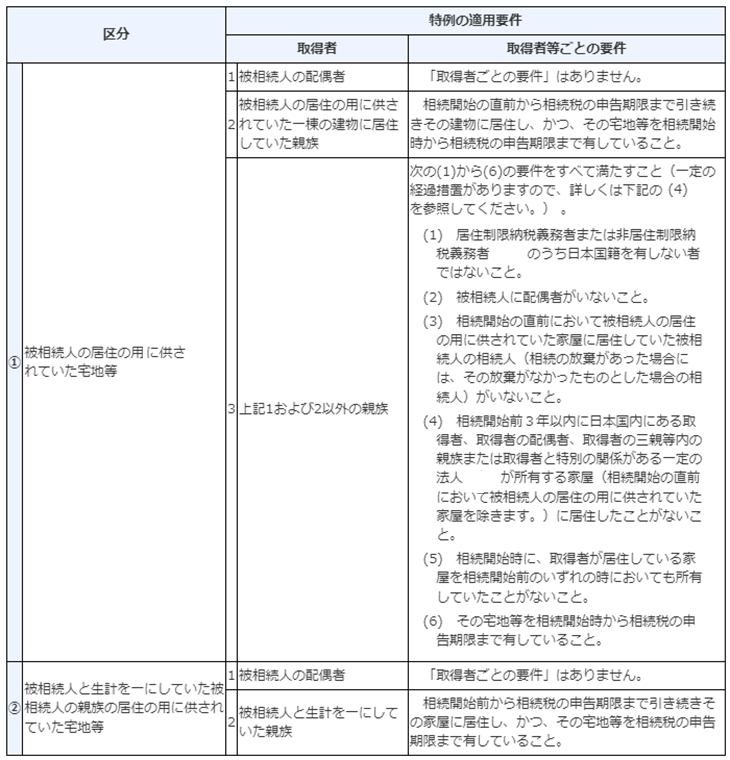

居住用の宅地等~特定居住用宅地等

相続開始の直前において被相続人等が住んでいた宅地等で、次の表の区分に応じ、それぞれに掲げる要件に該当する被相続人の親族が相続等により取得したものをいいます。なお、その宅地等が2以上ある場合には、主としてその居住の用に供していた一の宅地等に限ります。

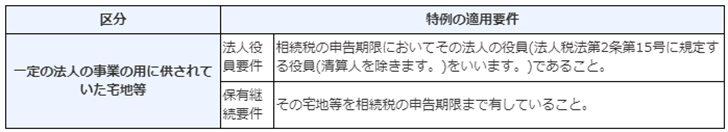

事業用の宅地等~特定事業用宅地等・特定同族会社事業用宅地等

相続開始の直前において被相続人等(被相続人等が株主となっている一定の法人を含む)の事業の用に供されていた一定の宅地等で、次の表の区分に応じ、それぞれに掲げる要件のすべてに該当する被相続人の親族が相続等により取得したものをいいます。但し、次章「貸付用の宅地等~貸付事業用宅地等」の貸付用の宅地等を除きます。

(注)一定の法人とは、相続開始の直前において被相続人および被相続人の親族等が発行済株式総数または出資総額の50パーセント超を有している法人(清算中の法人を除く)をいいます。

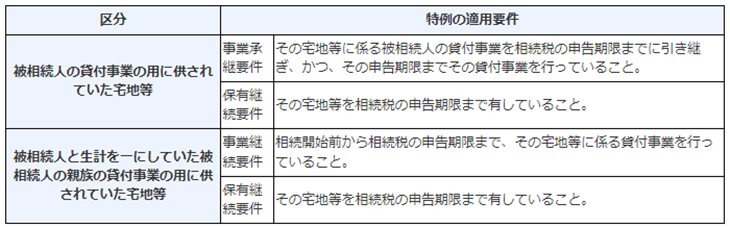

貸付用の宅地等~貸付事業用宅地等

相続開始の直前において被相続人等の不動産賃貸業等の用に供されていた宅地等(相続開始前3年以内に新たに貸付事業の用に供された宅地等を除く)で、次の表の区分に応じ、それぞれに掲げる要件のすべてに該当する被相続人の親族が相続等により取得したものをいいます。

適用を受けるための手続

小規模宅地等の特例の適用を受けるためには、相続税の申告書に、この特例の適用を受けようとする旨を記載するとともに、小規模宅地等に係る計算の明細書や遺産分割協議書の写しなど一定の書類を添付する必要があります。

終わりに

小規模宅地等の特例は、上述の通り相続税を大幅に減少できる大きな特例ですが、それだけに厳格な適用要件があり、ちょっとした判断ミスで申告を誤ってしまう可能性があります。

また、次のようなケースではより複雑な判断を要するため、特例を適用できるか否か、慎重に検討する必要があります。

① 被相続人が老人ホームに入所していた場合

② 別居親族が居住用宅地等を相続した場合

③ 居住用不動産が二世帯住宅の場合 etc….

ベイヒルズ税理士法人では、実際に相続が発生した場合の申告はもとより、生前における相続税シミュレーションや相続税対策の検討を通じて、小規模宅地等の特例の有効活用を含めた各種対策のご提案を積極的に行っております。

どうぞお気軽にご相談ください。