2024.04.30

タワマン節税の見直し!改正後の評価について

はじめに

市場価格と相続税評価額の乖離を利用して節税効果を得る、いわゆるタワマン節税ですが、区分所有マンションの評価方法が改正され、令和6年(2024年)1月1日以降の相続、遺贈又は贈与により取得した財産のついて新たな評価方法が適用されることとなります。その結果、ほとんどのマンションの評価額が引き上げられることとなりました。

今回は、区分所有マンションの新たな評価額の計算方法についてご紹介していきたいと思います。

「居住用の区分所有財産」の評価方法の概要

「居住用の区分所有財産(一室の区分所有権等)」とは、一棟の区分所有建物(区分所有者が存する家屋で、居住の用に供する専有部分のあるものをいいます。)に存する居住の用に供する専有部分一室に係る区分所有権(家屋部分)及び敷地利用権(土地部分)をいいます。

また、「居住の用に供する専有部分」とは、一室の専有部分について、構造上、主として居住の用途に供することができるものをいいます。原則として、登記簿上の種類に「居宅」を含むものがこれに該当します。

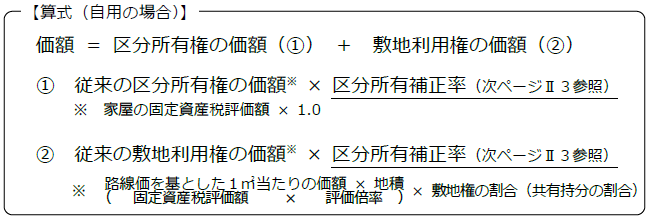

令和6年(2024年)1月1日以降の居住用の区分所有財産(一室の区分所有権等)の価額は、次の算式のとおり評価します。

※ 国税庁「「居住用の区分所有財産」の評価が変わりました」より

なお、居住用の区分所有財産が貸家及び貸家建付地である場合のその貸家及び貸家建付地の評価並びに小規模宅地等の特例の適用については、この個別通達の適用後の価額(上記①及び②の価額)を基に行うこととなります。

個別通達の適用がないもの

今回の改正後の評価については、以下のような物件は対象外となります。

(1) 事業用のテナント物件など、構造上居住の用に供することができないもの

(2) 区分所有形態でない賃貸マンションの一棟所有

(3) 二階建て以下の建物

(4) 二世帯住宅(区分所有建物に存する居住の用に供する専有部分一室の数が3以下であり、その全てを区分所有者又はその親族の居住の用に供するもの)

(5) 棚卸商品に該当するもの

区分所有補正率の計算方法

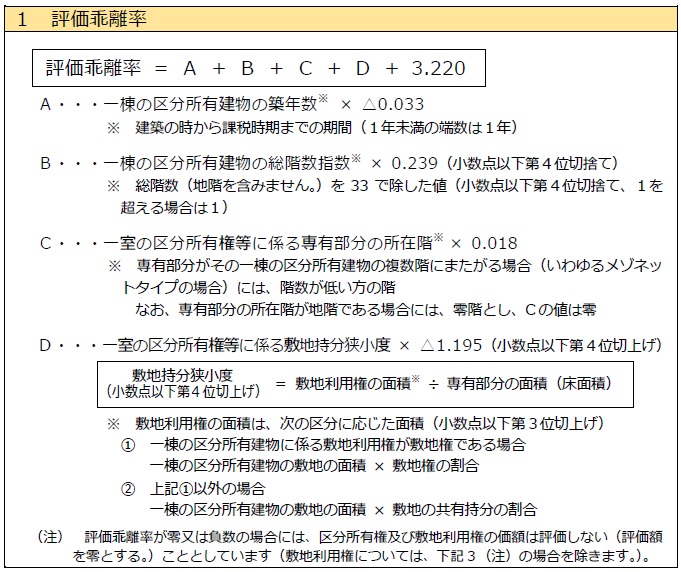

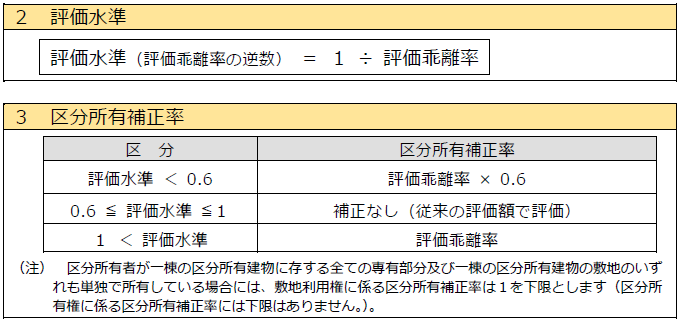

2で触れた区分所有補正率は、少し計算が複雑になりますが、「1 評価乖離率」、「2 評価水準」、「3 区分所有補正率」の順に、以下のとおり計算します。

※国税庁「「居住用の区分所有財産」の評価が変わりました」より

おわりに

改正により評価方法が見直されたことにより、タワーマンションを活用した相続税の節税対策への影響は少なくないといえるのではないでしょうか。節税効果がなくなるということではありませんが、マンションの通達評価額と市場価格の乖離が大きいマンションであるほど節税効果は引き下がることとなるので、今後は良くご検討いただいた上で活用することをお勧めいたします。